빚 내 아파트 산 40대 강남 맞벌이

◆세입자 전세보증금으로 투자는 위험=천씨네는 ‘남의 돈’을 잘 활용해 강남에 신축 아파트를 장만했다. 2억 원의 대출과 3억 원의 임대보증금을 이용해 매입한 85㎡형 아파트는 최근 15억 원을 호가한다. 대출금은 2년간 부모님을 모시는 동안 맞벌이를 해 최대한 상환하고 본인 집에 들어가려고 한다.

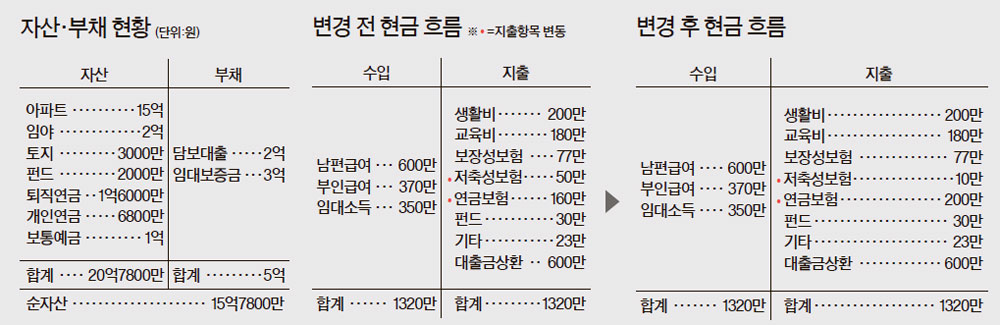

남의 돈이 5억 원이나 되지만 현금 흐름이 우량해 별문제는 없다. 부부의 소득이 상당하고 임대해준 강남 아파트에서 매달 350만원의 월세도 받고 있기 때문이다. 당초 대출금 4억원 가운데 2억원은 보증금 3억원을 받아 상환했다. 그래서 나머지 1억원으로 투자를 계획하고 있다.

하지만 2년 후 사용할 자금임을 감안하면 위험천만하다. 초과수익을 노린 투자 상품은 언제라도 원금이 깨지고 전부를 날릴 수도 있다. 투자는 대출금을 우선 상환하고 향후 여유자금이 생길 때 하는 게 안전하다. 더구나 분가하게 되면 생활비와 자녀 교육비가 늘어나고 임대소득이 발생하지 않기 때문에 대출금 원리금 상환에도 무리가 있을 것으로 예상된다.

◆세 자녀 교육비 증가에 대비하라=강남에서 세 자녀(9, 7, 5세)를 교육하려면 상당한 돈이 필요하다. 이미 자녀 교육비가 180만원에 달한다. 더구나 교육비는 학년이 올라갈수록 늘어난다. 현재는 월 소득의 20% 수준이지만 앞으로 중고교를 거쳐 대학생이 되면 30%까지 늘어날 수 있다. 다행히 연금보험 가운데 자녀 몫(월 20만원)이 있다. 퇴직시까지 계속 불입해 대학교 등록금을 해결하자.

자녀가 셋이어서 이것 만으로 교육비가 부족할 수 있다는 점에서 나중에 여유자금이 있으면 어린이 변액유니버셜보험에 가입하는 것도 좋다. 변액유니버셜보험은 장기간 국내외 주식 시장의 흐름에 맞게 자금을 운용할 수 있고 목돈이 마련되면 안전한 채권형 펀드나 혼합형 펀드로의 변경이 가능해 효과적으로 수익률을 관리할 수 있다. 다만 원금 보장이 안 되므로 계속 관심을 갖고 펀드를 관리해야 한다. 1년에 최소 한두 번만 펀드를 변경해도 수익률 관리에 도움이 된다. 또 10년이 지나면 비과세 혜택이 있는 것도 장점이라고 할 수 있다.

◆노후는 연금보험 추가 납입으로 준비=천씨네는 노후에 매월 500만원의 생활자금을 기대하고 있다. 노후 자금 재원은 부부의 퇴직금과 개인연금·보험이다. 이들 자금은 현재 수준으로 10년 후 퇴직 시까지 불입되더라도 5억3000만원가량의 부족자금이 예상된다. 이를 메우려면 매월 500만원을 추가로 모아야 한다. 55세에 퇴직해도 기대수명이 90세에 이르는 점을 감안했다. 따라서 대출금 상환 후 여유자금으로 부족한 은퇴자금을 마련하거나 부동산 일부를 정리해 부족한 노후자금을 충당해야 할 것 같다. 그래도 부족한 노후 자금은 현재 불입하고 있는 연금보험에 추가 납입해 충당하는 방법도 있다. 보험료는 추가납입할 경우 보험사가 떼는 수수료율이 2% 이하로 낮아지므로 가입자 수익률이 높아진다. 추가납입할 수 있는 금액의 한도는 납입한 기본 보험료의 2배까지다. 현재 월세를 준 강남 아파트가 주변 시세보다 3억원 이상 비싸므로 언젠가 본인 아파트를 팔고 인근 아파트를 구입해 남는 돈으로 노후 자금을 마련하는 것도 고려해 볼 수 있다.

김동호 선임기자 dongho@joongang.co.kr